Testez gratuitement ISYDEC

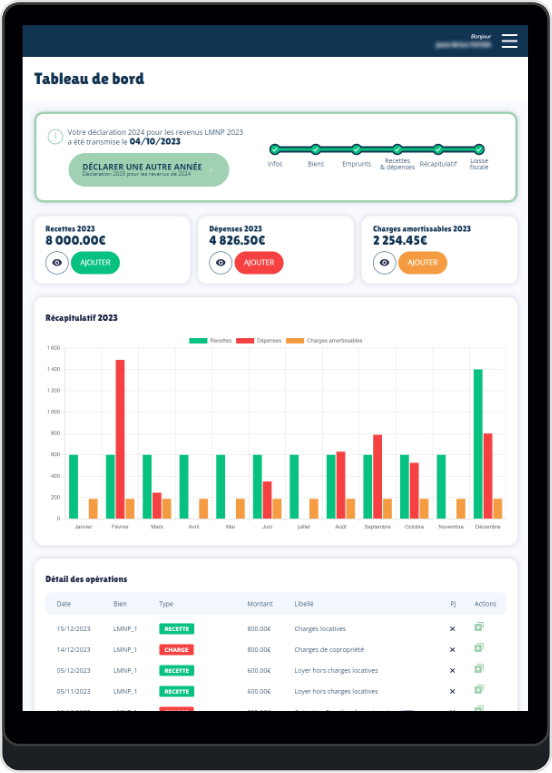

- Suivi d'activité LMNP

- Nombre de biens illimités

- Interface intuitive pour une saisie facilitée

- Report automatique

- Génération de liasse fiscale

- Assistance de nos conseillers

Déclarer son LMNP,

avec ISYDEC mission accomplie !

Nous avons simplifié et automatisé au maximum les formulaires nécessaires pour établir votre déclaration LMNP. ISYDEC vous permet de générer votre liasse fiscale en quelques clics !

Notre outil est conçu pour vous permettre de déclarer votre LMNP efficacement et en toute simplicité.

Nos équipes restent disponible à tout moment pour vous accompagner.

Chez ISYDEC, nous faisons rimer qualité avec économie : Notre solution ergonomique, simple d’utilisation et intuitive est là pour vous aider à déclarer votre LMNP sans vous ruiner.

Nos tarifs sont parmi les plus bas, ce n’est pas pour autant que nous rognons sur la qualité.

Alors n’attendez plus pour optimiser !

Vous voulez tester ISYDEC ? Inscrivez vous gratuitement et commencez à gérer votre LMNP en ligne et en toute simplicité !

Besoin d'aide ? Une question ? Nos experts LMNP sont là pour vous répondre, par mail ou par téléphone.

La fiscalité chez ISYDEC, ça fait 20 ans que nous la pratiquons au quotidien !

Notre assistance pour la déclaration de votre LMNP

Vous avez décidé de prendre le contrôle de votre fiscalité et pour cela vous vous êtes lancé dans l’aventure LMNP ?

Afin de profiter des avantages fiscaux, vous devez déposer tous les ans une liasse fiscale auprès des services des impôts. Pour un professionnel du chiffre, la comptabilité et la fiscalité des LMNP sont des notions aisées.

Oui mais… Vous n’êtes pas forcément un professionnel du chiffre. Vous pouvez toujours vous faire accompagner par un expert-comptable. Il sera de bon conseil et votre activité LMNP sera sécurisée, en revanche, cela risque d’être onéreux.

À l’opposé, vous pouvez opter pour une solution plus économique en établissant vous-même votre déclaration via l’un des nombreux logiciels disponibles. Néanmoins, cette solution ne sécurisera pas votre déclaration et vous risquez de manquer d’un minimum d’accompagnement.

Ou, vous avez ISYDEC.

ISYDEC est une solution développée par un centre de gestion agréé (CGA) qui vous offre la sécurisation de votre déclaration par une équipe de professionnels, la facilité d’utilisation de notre logiciel, le tout pour un coût modique.

Déclaration LMNP en ligne avec ISYDEC

ISYDEC sécurisera vos déclarations fiscales avec des contrôles garantissant la cohérence et concordance fiscale de votre activité. Nous garantissons la transmission de votre liasse fiscale à l’administration fiscale via une procédure sécurisée, réservée aux partenaires EDI comme nous.

Nous vous remettrons un dossier de gestion reprenant les chiffres de votre activité et vous permettant d’améliorer votre stratégie fiscale grâce aux nombreux indicateurs et analyses présents.

Si vous avez besoin d’aide, nous restons disponibles pour vous apporter des conseils et des astuces ou vous aider dans l’établissement de votre liasse fiscale ou dans vos démarches administratives.

Gardez le contrôle de votre activité sans y passer plus de temps que nécessaire. Gérez sereinement votre LMNP, ISYDEC est là pour vous !